Prevén un mejor desempeño del sector Pesca y demanda interna

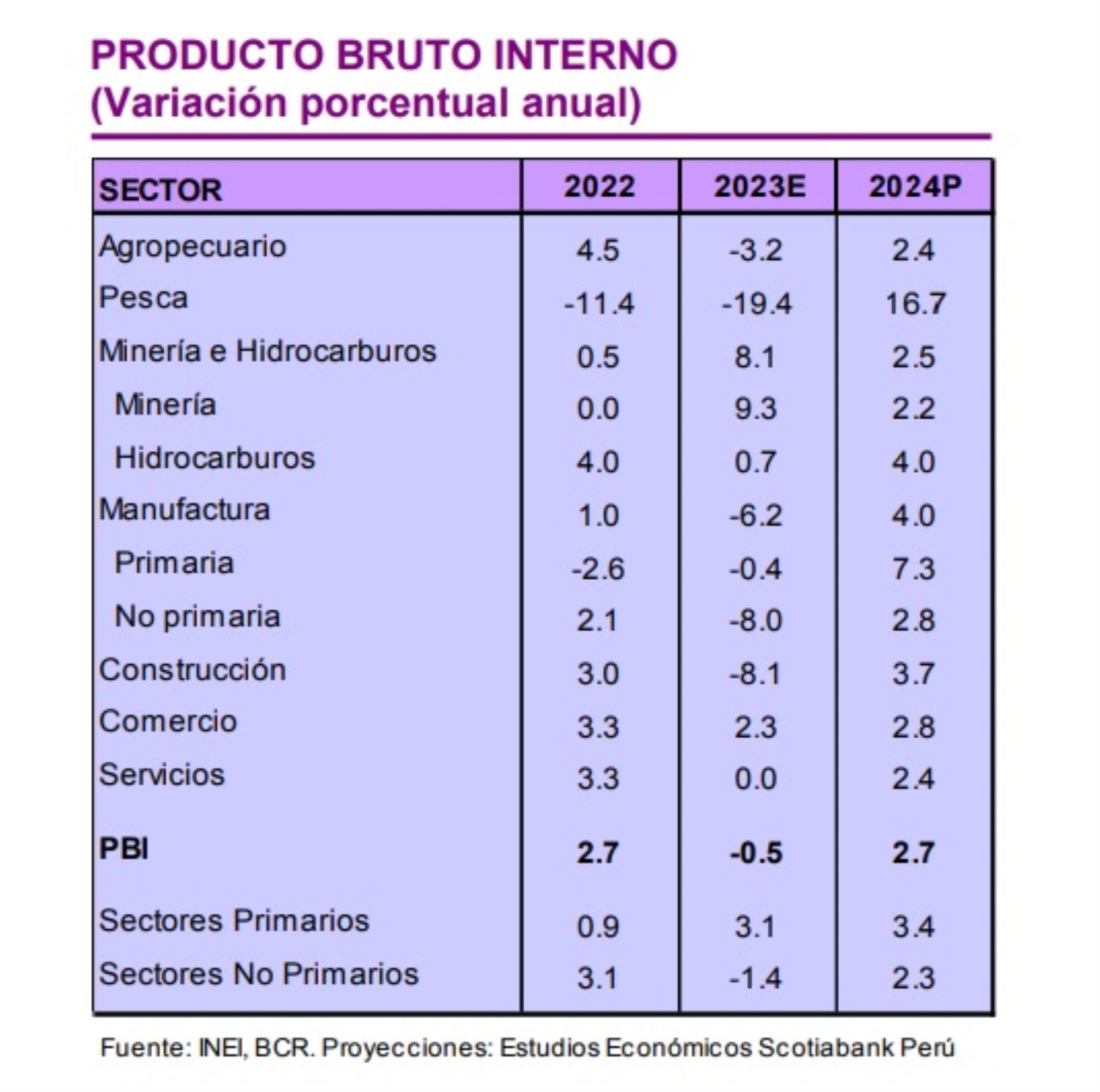

El departamento de Estudios Económicos del Scotiabank, mejoró su proyección del crecimiento del Producto Bruto Interno (PBI) del Perú de 2.3% a 2.7% para el presente año, ante un Fenómeno El Niño (FEN) menos intenso a lo esperado.

“Estamos revisando al alza nuestra proyección de crecimiento del Producto Bruto Interno (PBI) para el 2024 de 2.3% a 2.7%. Esta decisión se sustenta en un Fenómeno El Niño (FEN) menos intenso de lo esperado, un efecto estadístico positivo por una caída mayor a la proyectada de la actividad económica en el 2023 y una potencial desaceleración de la economía mundial menor a la prevista”, precisó.

En su reciente reporte semanal, la entidad financiera refirió que el último informe de la Comisión Multisectorial Encargada del Estudio Nacional del Fenómeno El Niño (ENFEN) muestra que existe una probabilidad de 45% de que sea “débil” y 23% que no se concrete durante el primer trimestre de este año.

En ese sentido, indicó que un FEN “débil” implicaría un impacto menor sobre los sectores primarios, en particular Pesca y Agropecuario.

“En nuestra proyección anterior asumíamos que las aguas cálidas asociadas al FEN iban a tener un impacto importante sobre la primera temporada de pesca de anchoveta, que usualmente se inicia en abril”, explicó.

“Ahora, asumimos una campaña con una afectación marginal, lo que junto a una baja base de comparación -durante el 2023 no se abrió de forma oficial la primera temporada- permitiría un importante crecimiento del sector Pesca (+16.7%)”, agregó.

Por ello, indicó que la recuperación del sector Pesca favorecería también la producción de harina de pescado e, indirectamente, a la Manufactura Primaria (+7.3%), a lo que también contribuiría el primer año completo de operaciones de la nueva refinería de petróleo de Talara.

Recuperación agrícola

Asimismo, señaló que el sector Agropecuario (+2.4%) también registraría una recuperación, aunque sin llegar a los niveles de actividad del 2022, debido a que el FEN se inició en marzo 2023 y ha venido afectando la campaña agrícola 2023/2024.

De otro lado, refirió que las altas temperaturas registradas en la costa norte afectaron durante el segundo semestre del 2023 los rendimientos de cultivos de agroexportación como arándanos, espárragos y mango, mientras que la amenaza de la llegada de intensas lluvias originó el adelanto de cosechas de cultivos como la uva, lo que afectaría la producción agraria durante el primer trimestre 2024.

¡No obstante, el FEN llegaría a su fin entre marzo y abril del 2024, lo que permitiría una importante recuperación de la oferta agraria durante la segunda mitad del año”, subrayó.

Minería e Hidrocarburos

Respecto al sector Minería e Hidrocarburos, prevé una expansión de 2.5%, ante una probable expansión marginal de la producción de cobre ante la ausencia de nuevos proyectos importantes.

“De otro lado, el subsector Minería sería liderado por la mayor producción de estaño -normalización de la producción de Minsur tras las protestas durante el primer trimestre en Puno- y molibdeno -Quellaveco inició operaciones productivas en su planta de molibdeno a partir de mayo de 2023”, detalló.

En lo que se refiere a los sectores no primarios vinculados a la demanda interna, el Scotiabank señaló que se recuperarían a velocidades diferenciadas. Aquellos vinculados al consumo como Comercio (+2.8%) y Servicios (+2.4%) mostrarían un mejor desempeño.

“Así, la progresiva recuperación del consumo privado, en sintonía con la aceleración de la generación de empleo y el mayor poder adquisitivo -ante el retroceso de la inflación- contribuiría a impulsar las ventas minoristas y actividades como Servicios Personales, Alojamiento y Restaurantes, y Transporte, estos dos últimos aún con un nivel de operaciones por debajo del período prepandemia”, explicó.

Por su parte, sectores asociados a la inversión privada como Construcción (+3.7%) mostraría un rebote menor al esperado -en el 2023 habría cerrado con una caída de 8.1%, según los estimados del Departamento de Estudios Económicos del Scotiabank.

“Esta proyección conservadora se sustenta en el deterioro de la confianza empresarial -que tomará algún tiempo en recuperarse-, y en que el impacto del ciclo de recorte de tasas de interés iniciado por el Banco Central de Reserva (BCR) en setiembre del 2023 empezaría a sentirse con mayor intensidad sobre la inversión privada en el segundo semestre del 2024”, sustentó.

Inversión pública

Además del efecto base, el sector se vería beneficiado por la recuperación de la inversión pública de los gobiernos subnacionales -tras superar la curva de aprendizaje del primer año de su administración- y por el repunte de la inversión en infraestructura, en especial la que se viene ejecutando bajo Asociaciones Público Privada (APP) -como la Línea 2 del Metro de Lima, la ampliación del Aeropuerto Internacional Jorge Chávez- así como por la construcción del puerto de Chancay”, explicó.

En lo que respecta a la Manufactura No Primaria (+2.8%) registraría una parcial recuperación, aunque sin llegar a los niveles de actividad del 2022.

“Este sector se vería favorecido por el rebote de la demanda interna (+2.6%), que permitiría una recuperación de las ramas de Alimentos y Bebidas, Papel, Productos Químicos, Metal-mecánica, entre otros”, indicó.

“Además, la evolución positiva de la Construcción incidiría positivamente sobre industrias vinculadas como cemento, acero y pisos y revestimientos cerámicos”, agregó.

Finalmente, indicó que la menor desaceleración de la economía mundial, respecto de lo esperado inicialmente, permitiría la recuperación de la rama de Textiles y Confecciones, que en el 2023 se vio afectado por el recorte de pedidos de las empresas minoristas de Estados Unidos -el principal mercado de exportación- ante el elevado nivel de inventarios que acumularon ante la caída de la demanda.